پرایس اکشن چیست؟

«ریچارد وایکاف» اولین کسی بود که روش پرایس اکشن را مطرح کرد. او این نظریه را براساس اصول اقتصاد و علوم اجتماعی بنیان گذاشت. نظریه وایکاف نه تنها از نظر تکنیکالی درست به نظر میرسید، به نوعی بر رفتارشناسی معامله گران هم استوار بود. به همین دلیل مورد استقبال قرار گرفت.

این اصطلاح از دو کلمه (Price) به معنی قیمت /ارزش و(Action) به معنی عمل/واکنش تشکیل شده است. پرایس اکشن قسمت مهمی از تحلیل تکنیکال است و به طور کلی یک روش معامله گری بدون استفاده از اندیکاتورها و ابزارهای مختلف است که براساس ماهیت قیمت دارایی ها و تغییرات آن کار می کند. پرایس اکشن در عین سادگی، استراتژی های مختلفی برای معامله کردن در اختیار ما قرار می دهد و همه ی آن ها فقط با بررسی رفتار نمودار قیمت عمل می کنند.

یک تحلیلگر پرایس اکشن تلاش می کند رفتار معامله گران و به تبع آن رفتار قیمت را به دور از سوگیری های ذهنی بررسی کند و براساس آن تصمیم بگیرد. معمولاً معامله گران پرایس اکشن روی نمودار ۳ تا ۶ ماهه گذشته تمرکز می کنند و نمودار را ساده نگه میدارند. آنها معتقدند استفاده از ابزارهای زیاد نه تنها کمکی به معامله گر نمی کند، بلکه بیشتر اوقات با گیج کردن او مانع تصمیم گیری درست می شود.

مبنای پرایس اکشن، پیش بینی قیمت سهام یا ارز بر اساس نحوه تغییر قیمت در یک دوره خاص است. قیمت و زمان دو عنصر مهم هستند که در نمودار تمیز (clean chart) به صورت واضح نمایش داده می شود. همانطور که گفته شد در این نمودارها خبری از اندیکاتور و ابزارهای دیگر نیست.

درک پرایس اکشن و نحوه کارکرد آن، نیاز به نگاه کردن مداوم الگوهای تشکیل شده و تاثیر آنها بر روی قیمت و البته تجربه زیادی دارد. روش های مختلفی از پرایس اکشن وجود دارد که تریدرها می توانند حرکات بازار را در کوتاه مدت، میان مدت و بلند مدت پیش بینی کنند. در کل پرایس اکشن دیتا های قیمتی بازار را تحلیل می کند تا فرصت های ورود به بازار و خروج از آن را پیدا کند.

آشنایی با مفاهیم اولیه پرایس اکشن

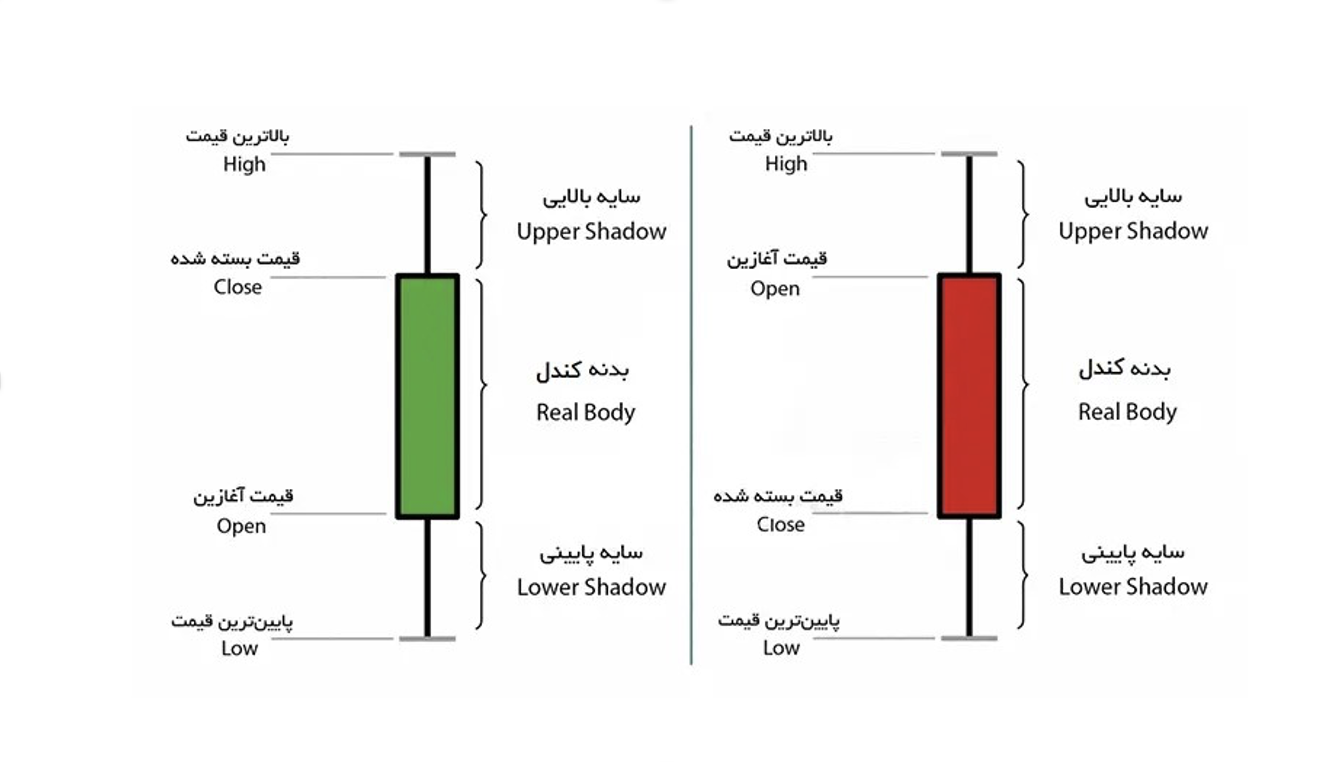

کندل استیک (الگوهای شمعی)

کندل سبز نشانه صعودی بودن و کندل قرمز هم نشانه نزولی بودن قیمت است. الگوهای شمعی، الگوهای کوتاه مدتی هستند که برای پیدا کردن حد ضرر و حد سود به کار می روند.

کندل قرمز یا کندل فروشنده به ما می گوید که برنده رقابت آن روز، فروشنده ها هستند. به این دلیل که سطح قیمت آخرین معامله از سطح قیمت اولین معامله پایین تر است.

کندل سبز یا کندل خریدار هم خریداران را به عنوان پیروز رقابت معرفی می کنند؛ چون سطح قیمت آخرین معامله از سطح قیمت اولین معامله بالاتر است.

اگر دو کندل سبز به دنبال هم بیایند به این معنی است که اکثر فعالان بازار مایل به فروش هستند. در تصویر زیر تمامی قسمت های یک کندل برای شما مشخص شده است.

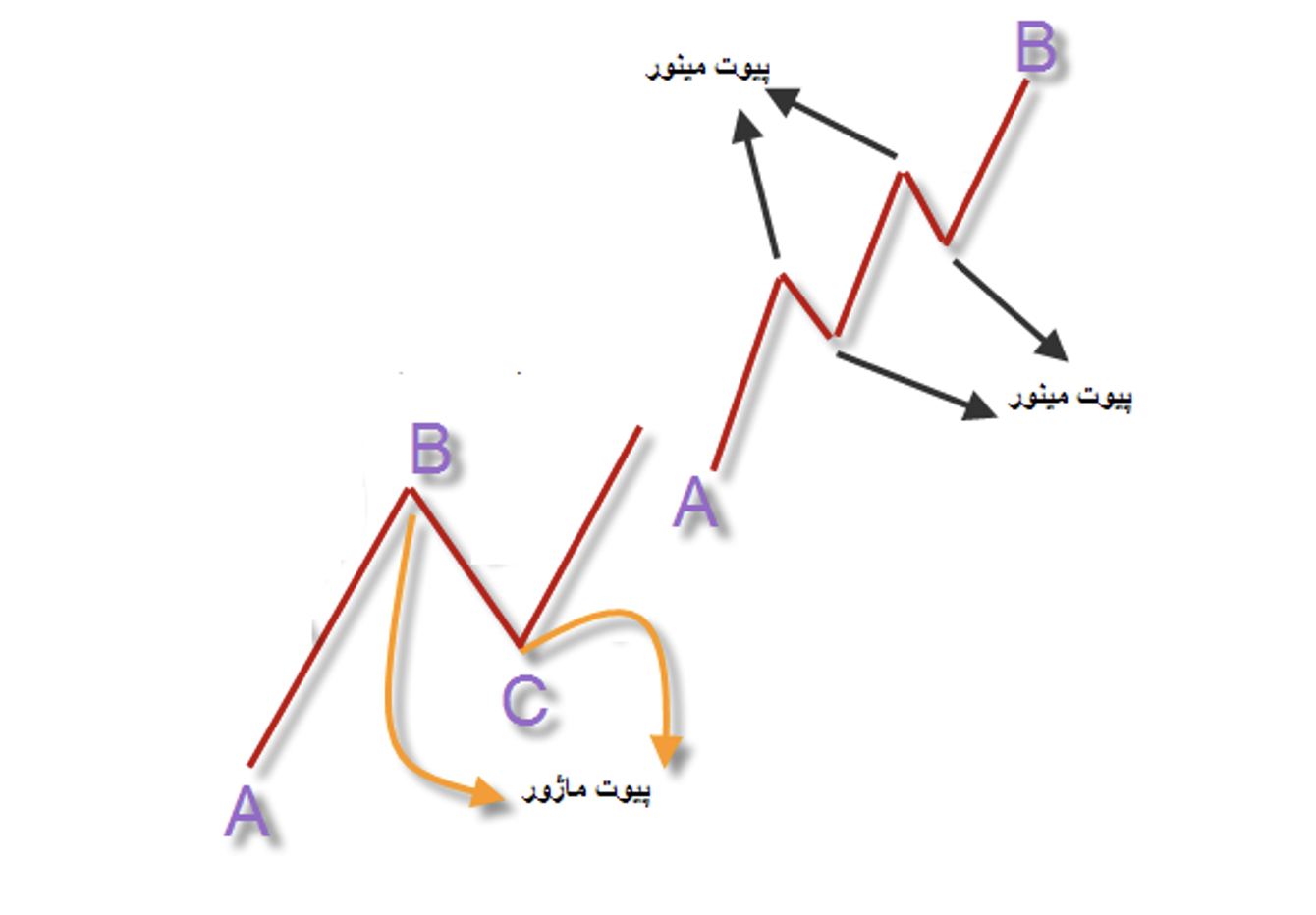

پیوت

به نقاطی که در آن قیمت تغییر جهت داشته است، پیوت می گویند. پیوت ها بر اساس میزان اصلاح در حرکت به دو دسته تقسیم بندی می شوند:

پیوت ماژور: قله و دره هایی که پس از آن قیمت، چرخشی را در آن تایم فریم تجربه می کند، پیوت ماژور می گویند.

پیوت مینور: به قله ها و دره هایی که در طول یک حرکت ایجاد می شوند و در آن تایم فریم، مانند یک نویز دیده می شوند، پیوت مینور می گویند.

خط روند صعودی

در روند صعودی دو دره متوالی (پیوت ماژور) را به هم متصل می کنیم؛ برخی خط روند را از کلوز پیوت ها رسم می کنند و برخی از پایین ترین قیمت در پیوت که در اکثر مواقع همان سایه کندل است.

خط روند نزولی

در روند نزولی دو قله متوالی (پیوت ماژور) را به هم متصل می کنیم و خط روند را از بالاترین قیمت در پیوت رسم می کنیم.

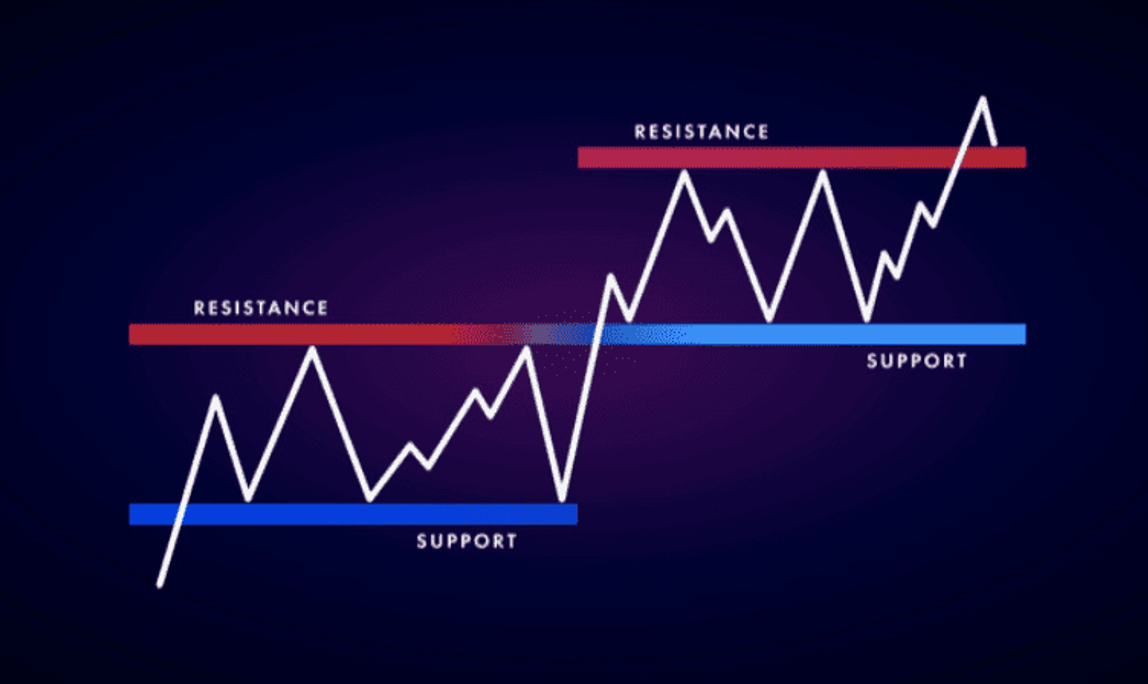

حمایت و مقاومت (Support and Resistance)

حمایت و مقاومت سطوحی در نمودار قیمت هستند که به عنوان مانعی برای حرکت بیشتر عمل می کنند. سطح حمایت جایی است که انتظار می رود فشار خرید قوی باشد و سطح مقاومت جایی است که انتظار می رود فشار فروش قوی باشد.

پولبک

جایی است که روند موجود دچار وقفه و یا اصلاح می شود. اگر پولبک از نقطه شروع روند فراتر برود، آنگاه یک برگشت یا شکست نادرست است و نه یک پولبک.

شمردن تعداد سقف های بالاتر در پولبک صعودی و شمردن تعداد کف های پایین تر در پولبک نزولی، یکی از روش های پرایس اکشن برای وارد شدن در جهت روند در انتهای پولبک می باشد.

سوئینگ

در روند صعودی به یک سقف بالاتر که بعد از آن پولبک شکل می گیرد، سوئینگ های (swing high) گفته می شود.

در روند نزولی هم به عکس این قضیه، سوئینگ لو (swing low) گفته می شود.

زمانی که بازار خط روند را می شکند، آنگاه فاصله بین آخرین سوئینگ تا نقطه شکست، “خط روند میانی” یا “گام” نامیده می شود. بعد از یک گام صعودی، یک گام نزولی داریم که سوئینگ را شکل می دهد. به طور کلی، معامله گران پرایس اکشن در روند استاندارد به دنبال ۲ یا ۳ سوئینگ هستند.

معامله گران به دام افتاده

به معامله گرانی اشاره دارد که در سیگنال ضعیف وارد بازار شده اند و یا بدون دریافت تأیید وارد شده اند. اگر پرایس اکشن به حد ضرر آن ها برخورد کند، آنگاه پوزیشن معاملاتی آن ها بسته می شود. استفاده از حد ضرر توسط معامله گر باعث می شود که اگر بازار در جهت مخالف حرکت کرد آن ها از پوزیشن خود خارج شوند.

مزایای معامله بر اساس پرایس اکشن

رایگان است و محدودیت نرم افزاری ندارد و هیچ گونه تداخل اطلاعات در آن دیده نمی شود.

به دلیل دقت بیشتر در تحلیل تغییرات قیمت و پیش بینی های دقیق تر معامله گران، بازدهی معاملات به طور چشمگیری افزایش می یابد.

از هر نرم افزاری می توان برای تحلیل پرایس اکشن استفاده کرد؛ نینجا تریدر، ترید استیشن، متاتریدر و … .

کاربرد داشتن در هر بازار و در هر موقعیتی از مزایای مهم پرایس اکشن می باشد؛ سهام، فارکس، آتی، کالا و … .

اطلاعات تاریخ گذشته در معاملات شما نقشی نخواهند داشت.

پرایس اکشن باعث می شود شما در معاملات خود منظم تر باشید.

نیازی به استفاده از اندیکاتورها یا ابزارهای پیچیده ندارد.

با تحلیل پرایس اکشن، شما می توانید به دقت به تغییرات قیمت دقت کنید و تصمیم های بهتری برای معاملات خود بگیرید.

حد ضرر و حد سود در معاملات پرایس اکشن

کنترل حد ضرر و حد سود یکی از روش های موجود در پرایس اکشن برای مدیریت ریسک می باشد. به این منظور در زمان معاملات لانگ، یک حد ضرر یا استاپ لاس زیر آخرین سوئینگ پایین قرار می گیرد و برای معاملات شورت می توان آن را در آخرین سوئینگ بالا قرار داد. با این کار از کاهش بیش از حد قیمت یا بالا رفتن بیش از حد آن جلوگیری می شود.

تریدرهای پرایس اکش، باید سود خود را نیز قفل کنند که چند روش متفاوت برای این کار وجود دارد. استفاده از نسبت ریسک به پاداش یکی از ساده ترین تکنیک ها است که تریدرهای سوئینگ معمولاً از نسبت ۱: ۳ یا بیشتر استفاده می کنند.

خروج با استفاده از خود پرایس اکشن روش دیگری برای این کار است. بدین ترتیب که اگر معامله ای را به دلیل کاهش در بازار شروع می کنید، تا زمان معکوس شدن روند باید در آن بمانید. درواقع وقتی که نشانه هایی از تغییر را در بازار مشاهده کردید زمان خروج می باشد.

اگر در زمان عرضه وارد می شوید، با تقاضا خارج شوید؛ و اگر نزدیک یک تقاضا وارد می شوید، نزدیک عرضه معامله را ترک کنید.

آشنایی با الگو های پرایس اکشن

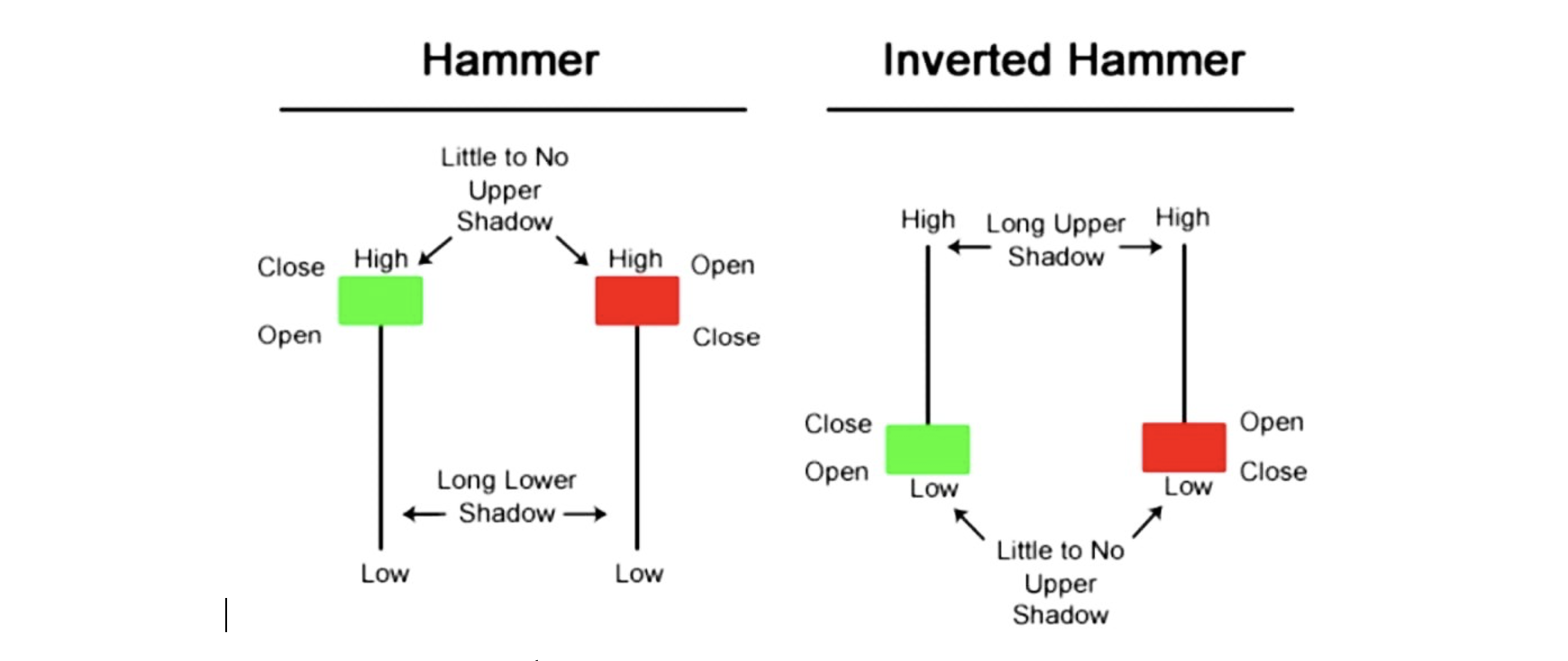

الگوی چکش (Hammer Pattern)

در پایین خط روند نزولی قرار دارد. در واقع، این کندل نشان می دهد که اگر چه فشارهای فروش در طول روز زیاد بوده ولی در نهایت فشار خرید قوی باعث افزایش قیمت شد و یا بالعکس. به رنگ سبز یا قرمز ایجاد خواهد شد اما برای افزایش قدرت تغییر روند و آغاز روند صعودی، بهتر است سبزرنگ باشد. درصورتی که پس از شکل گیری کندل چکش، شاهد کندلی باشیم که به بالای الگوی صعود کرده است، اعتبار احتمال بازگشت روند افزایش پیدا کرده و می توان اقدام به خرید کرد.

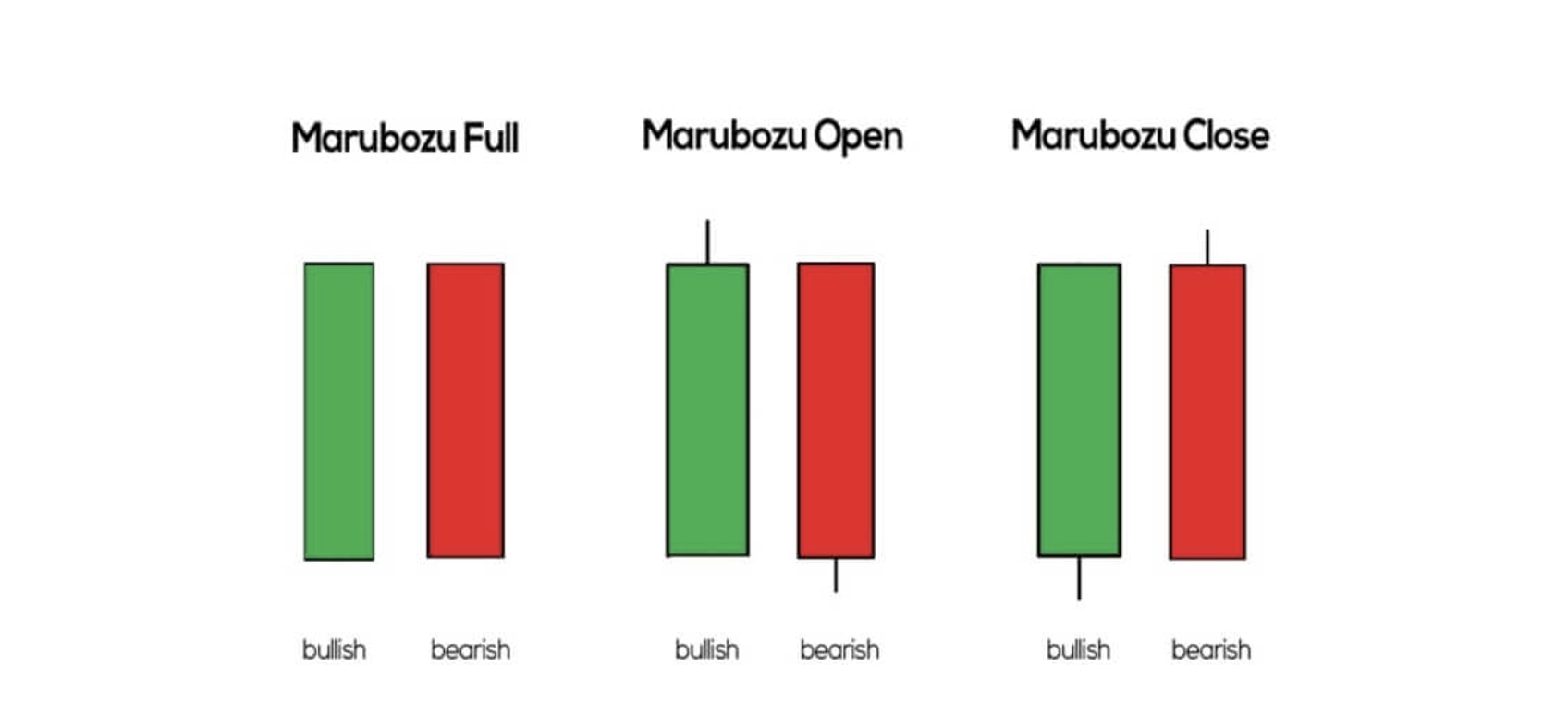

الگوی مارابوزو (Marubozu Pattern)

مارابوزوی صعودی، دارای بدنه ای بلند و به رنگ سبز (سفید) است و نشان دهنده غلبه خریداران بر فروشندگان و کنترل قیمت توسط آنهاست. در مقابل، مارابوزوی نزولی، دارای بدنه بلند و به رنگ قرمز (سیاه) است که غلبه فروشندگان بر خریداران و کنترل قیمت توسط آنها را نشان می دهد. همچنین بلندی کندل، قدرت روند را نشان می دهد.

الگوی مرد دارآویز (Hanging Man)

این الگو نشان می دهد که در طول آن روز، فروش قابل توجهی انجام گرفته است ولی خریداران توانسته اند دوباره قیمت را بالا ببرند. الگوی مرد دارآویز هشداری بر بازگشت احتمالی روند فعلی است و اغلب تحلیلگران برای اطمینان از الگوی شکل گرفته، به کندل بعدی الگو توجه می کنند. درصورتی که پس از شکل گیری کندل مرد دارآویز، شاهد کندلی باشیم که به زیر الگوی ایجاد شده نزول پیدا کرده، هشدار تغییر روند اعتبار بیشتری پیدا می کند و می توان اقدام به فروش کرد.

الگوی سه سرباز سفید (Three White Solders Pattern)

این الگو در طی ۳ روز ایجاد می شود و با ۳ کندل سبز (سفید) متوالی که خط های کوچکی هم دارند، نشان داده می شود. قیمت اولیه و نهایی هر کندل قبلی بیشتر است. این الگو یک سیگنال بسیار قوی است که پس از یک روند نزولی اتفاق می افتد و نشانه افزایش مداوم فشار خرید است. در این الگو، کندل صعودی دوم باید در دل بدنه کندل صعودی اول باز شود و بالاتر از بدنه آن بسته شود. کندل صعودی سوم باید در دل بدنه کندل دوم باز شود و بالاتر از بدنه آن بسته شود. هرچه بدنه کندل ها بلندتر باشد، اعتبار الگو افزایش پیدا کرده و کوتاه بودن بدنه کندل سوم، اعتبار آن را کاهش خواهد داد.

الگوی کندل برگشتی

الگوی کندل برگشتی صعودی: قیمت lowکندل پایین تر از کندل قبلی است و کندل دوم در قیمت بالاتری بسته می شود.

الگوی کندل برگشتی نزولی: قیمت high کندل بالاتر از کندل قبل است و کندل دوم در قیمت پایین تری بسته می شود.

در الگوی صعودی، قیمت low کندل قبل و در الگوی نزولی، قیمت high کندل قبل به عنوان مقاومت عمل می کنند.

روش معامله در این الگو ، خرید در بالای کندل صعودی در روند صعودی و فروش در پایین کندل نزولی در روند نزولی می باشد.

الگوی کندل این سایدبار Inside Barو اوت ساید بار Outside Bar

اینساید بار کندلی است که نسبت به کندل قبل از خود کوچک تر است. در این الگو کندل اول باید کندل دوم را به صورت کامل بپوشاند. به این معنی که بیشترین قیمت آن بیشتر از کندل بعدی و کمترین قیمت آن نیز کمتر از کندل دوم باشد. هنگام تشکیل کندل اینساید بار بازار در حالت تصمیم گیری قرار دارد و اغلب پس از شکل گیری این کندل یک پولبک یا به طور کل یک تغییر روند اتفاق می افتد.

کندل اوت ساید بار زمانی شکل می گیرد که بازار تصمیم خود را برای حرکت به یک سمت گرفته است. این شمع نسبت به شمع قبلی خود کاملا بزرگ تر و همین طور به طور کامل آن را می پوشاند به این معنی که بیشترین قیمت آن از کندل قبلی بیشتر و کمترین قیمت آن هم از کندل قبلی کمتر باشد. ولی اگر کندل اوت ساید بار در وسط دامنه معاملاتی شکل گیرد نشان دهنده آن است که قدرت خریداران و فروشندگان هر دو زیاد است و این دو در یک کشمکش برای تعیین جهت قیمت هستند پس در این صورت باید منتظر کندل بعد ماند تا مشاهده کنیم قیمت به کدام سمت می رود.

برای معامله براساس الگوی اینساید بار، زمانی که الگو از پایین یا بالای کندل دوم شکسته می شود عملیات خرید را خواهیم داشت و فقط در جهت روند بازار (خرید یا فروش) وارد معامله شده و در نهایت منتظر شکست الگوی درون کندلی باشیم و در شکست آن معامله کنیم.

برای معامله بر اساس الگوی اوت ساید بار باید منتظر شکست الگوی کندل خارجی و محو شدن آن باشیم.

الگوی دوجی (Doji Pattern)

کندل زمانی به شکل علامت جمع یا ضرب در می آید که قیمت اولیه و پایانی بازار نزدیک به هم باشد درواقع قیمت باز شدن و بسته شدن برابر یا بسیار نزدیک به هم است. درنتیجه این کندل ها فاقد بدنه یا دارای بدنه ای بسیار کوچک هستند. هیچ سود خالصی عاید خریداران یا فروشندگان نمی شود و یک سیگنال خنثی محسوب می شود.

این الگوی کندلی، با توجه به طول سایه و نقطه باز و بسته شدن قیمتی، به چهار دسته دوجی پایه بلند (Long Legged Doji)، دوجی صلیب (Cross Doji)، دوجی سنگ قبر (Grave Stone Doji) و دوجی سنجاقک (Dragonfly Doji) تقسیم می شود.

الگوی پولبک با سه کندل (ThreeBar Pullback)

پس از شکل گیری این الگو در یک روند صعودی یا نزولی ما انتظار داریم این حرکتی که در خلاف جهت روند اصلی ایجاد شده است یک پولبک باشد و پس از آن قیمت به روند اصلی خود برگردد.

در یک روند صعودی سه کندل متوالی نزولی در یک پولبک صعودی وجود دارد و در یک روند نزولی سه کندل متوالی صعودی وجود دارد.

خرید در بالای کندل صعودی بعد از سه کندل متوالی نزولی و فروش در پایین آخرین کندل در حالت نزولی بهترین استراتژی این الگو می باشد.

الگوی NR7

از 7 کندل تشکیل می شود که آخرین کندل کوچکترین کندل خواهد بود. ظاهر شدن 7 کندل به جای یک کندل در الگوی NR7 یک نشانه قوی از کاهش نوسان است و به ما هشدار می دهد که از هیجان روند ها دوری کنیم. خرید در بالای شکست ایجاد شده الگو در روند صعودی و فروش در پایین شکست ایجاد شده در روند نزولی بهترین استراتژی معامله براساس این الگو می باشد.

الگوی دوگانه سقف و کف دوقلو (Double top twin and double bottom twin)

سیگنال های شکل گرفته در تایم فریم کوچکتر معمولا سریعتر و ضعیف تر هستند؛ پس وقتی بنظر می رسد که این الگوها در حال شکست هستند، معامله گر پرایس اکشن در جهت مخالف سیگنال وارد معامله می شود؛ به عبارت دیگر الگوهای دوگانه سقف و کف دوقلو، الگوهای در جهت روند هستند. درواقع در بعضی مواقع قیمت به سطحی می رسد و پس از آن پولبک میزند ولی پس از پولبک نیز دوباره به همان سطح قبلی برگشته و در همان حدود قبلی برای مرتبه دوم قیمت برمیگردد که در این صورت یک کف یا سقف دوقلو شکل گرفته و احتمال تعییر روند قیمت بسیار زیاد می شود. برای معامله طبق این الگو بهتر است منتظر بمانیم تا حمایت یا مقاومتی که در پولبک اول ساخته شده نیز شکسته شود.

استراتژی های پرایس اکشن

استراتژی ریجکشن قیمت

ریجکشن قیمت یا رد قیمت زمانی اتفاق می افتد که قیمت نمی تواند از یک سطح کلیدی به خصوص عبور کند. در زمان ریجکشن قیمت نکاتی وجود دارد که باید به آنها توجه شود؛ از جمله:

قیمت به یک سطح بحرانی (عرضه، تقاضا، یا منطقه شکست الگو) نزدیک می شود.

قیمت در حال نزدیک شدن است یا ممکن است در منطقه شکسته شود.

هنگامی که حرکت قیمت شکسته می شود، قیمت به سمت دیگری می رود.

کندل معمولاً لانگ تیل (long tail) دارد.

فرصت برای ورود با روند قیمت به سمت دیگر فراهم می شود.

استراتژی رنکو (Renko)

نمودارهای رنکو از مستطیل هایی همانند بلوک تشکیل شده اند که هر بلوک زمانی ظاهر می شود که قیمت مقدار مشخصی افزایش یافته باشد. بلوک ها فقط در زوایای ۴۵ درجه ظاهر می شوند و تا زمانی که برعکس شوند به همان رنگ باقی می مانند. هنگامی که قیمت دو بلوک در جهت دیگر حرکت می کند، به این حالت ریورسال گفته می شود.

نکته مهم در این نمودار: در صورتی که نمودار رنکو رنگ خود را حفظ می کند، معامله گر ها بهتر است در معامله باقی بمانند اما اگر معکوس شود، ممکن است زمان ترک معامله فرا رسیده باشد.

استراتژی پرایس اکشن اسکالپینگ

معاملاتی که فقط چند دقیقه به طول می انجامند و سود و زیان به سرعت به دست می آیند، اسکالپینگ نامیده می شوند.

به عبارت دیگر، این استراتژی ورود و خروج سریع به یک موقعیت به منظور سود بردن از نوسانات جزئی قیمت می باشد. برای موفقیت در این استراتژی در جهت روند معامله کنید و در طی یک پولبک زمانی که قیمت شروع به حرکت به سمت عقب در جهت روند می کند، وارد شوید.

نمودارهای یک دقیقه ای الگوهای فراگیر نشان دهنده ورود احتمالی هستند.

سوالات متداول

– پرایس اکشن چیست؟

یک روش معامله گری بدون استفاده از اندیکاتورها و ابزارهای مختلف است که براساس ماهیت قیمت دارایی ها و تغییرات آن کار می کند.

-احتمال از دست دادن سرمایه در بازار نزولی بیشتر است یا نزولی؟

هیچکدام! با روند خنثی بیشترین احتمال از دست دادن پول وجود دارد؛ زیرا انتظارات شما با روند بازار همسو نیست. در این بازار باید توجه کنید که پایین محدوده بخرید و در بالای آن بفروشید.

-بازار پس از شکست سطوح یا اصلاحی شدن در چه حالتی قرار می گیرد؟

اگر بازار به یک نقطه معین برگردد، آنگاه معامله گر انتظار دارد که بازار یا به مسیر خود ادامه بدهد و یا مجدد برگردد، در چنین شرایطی معامله گر نباید اقدامی انجام دهد تا اینکه بازار یکی از این دو راه را انتخاب کند.

– پرایس اکشن برای معاملات با دید بلندمدت مناسب است یا کوتاه مدت؟

برای معاملات محدود کوتاه مدت و میان مدت مناسب تر است.

-رنگ سبز و رنگ قرمز در کندل ها به چه معنا هستند؟

کندل سبز نشانه صعودی بودن و کندل قرمز هم نشانه نزولی بودن قیمت است.

-کلین چارت در پرایس اکشن چیست؟

نموداری که در آن خبری از اندیکاتور و ابزارهای دیگر نیست و تحلیل را برای تریدر ها راحت تر می کند.

-روش تحلیل پرایس اکشن چیست؟

- بررسی نقاط تقاضا و عرضه در نمودار نشان دهنده قیمت می باشد که نقطه عرضه بعنوان سطح حمایت و نقطه تقتضا به عنوان سطح مقاومت تلقی می شوند.

- استفاده از پیوت های قیمت که به عنوان نقاطی شناخته می شوند که می توانند به ما کمک کنند تا وضعیت فعلی و گذشته قیمت را در بازارهای مالی بررسی کنیم.