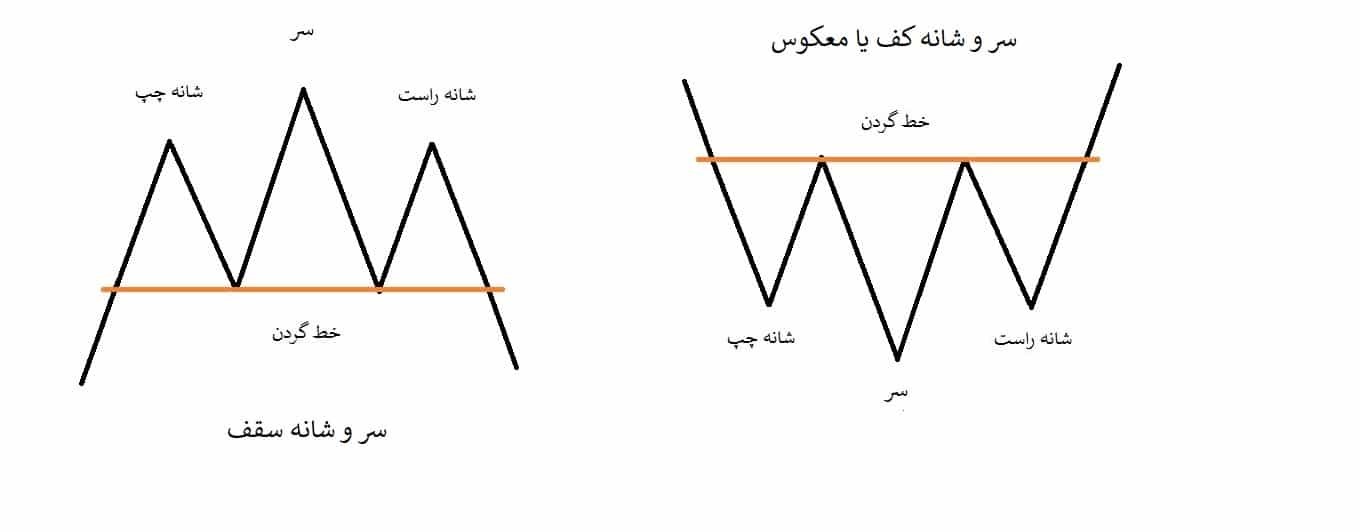

الگوی سر و شانه یکی از مهمترین الگوهای تحلیل تکنیکال در بازارهای مالی است. این الگو معمولاً به عنوان یک نماد برای تغییر جهت حرکت قیمت استفاده می شود و می تواند به عنوان یک الگوی معکوس محسوب شود. این الگو شامل سه قله است که دو قله در اندازه نسبتاً یکسان بالاتر از یک میانگین است و قله میانی (سر) که بالاتر از این دو قله است.

مهمترین ویژگی های الگوی سر و شانه عبارتند از:

سر: نوار آخرین قله که بیش از دو قله قبلی است. این نوار نقطه بالایی الگو را ایجاد می کند که به عنوان مقاومت شناخته می شود.

دو شانه: دو نوار قله که از چپ و راست سر قرار دارند. این دو نوار با هم ارتفاع تقریباً یکسان دارند.

خط گردن: یک خط افقی که از کف دو نوار شانه رسیده و به عنوان حداقلی برای قبول الگو در نظر گرفته می شود. شکستن این خط ممکن است یک نشانه معکوس شدن جهت قیمت باشد.

حجم معاملات: حجم معاملات نیز می تواند در تأیید الگو یا انکار آن دخیل باشد. معمولاً در هنگام شکستن خط گردن، افزایش حجم معاملات قابل مشاهده است.

هدف تعیینی معمولاً برای الگوی سر و شانه وجود ندارد، اما بسیاری از معامله گران از روش های مختلفی برای تعیین هدف استفاده می کنند. این ممکن است شامل اندازه عمود خط گردن یا استفاده از روش های فنی دیگر مانند متوسط متحرک یا فیبوناچی باشد.

الگوی سر و شانه می تواند به عنوان یکی از الگوهای پراهمیت در تحلیل تکنیکال، برای تصمیم گیری های معاملاتی استفاده شود، اما همواره باید به همراه سایر نشانگرها و شرایط بازاری مورد بررسی قرار گیرد.

هنگامی که می گوییم الگوی سر و شانه یک الگوی بازگشتی است، چه معنایی دارد؟

وقتی به عنوان یک الگوی بازگشتی اشاره می شود، منظور از الگوی سر و شانه این است که این الگو ممکن است یک نشانه ای از تغییر جهت حرکت قیمت باشد. به عبارت دیگر، وقتی الگوی سر و شانه شکل می گیرد، ممکن است قیمت که قبلاً در حال صعود بوده است، زمانی که خط گردن الگو شکسته شود، به سمت پایین حرکت کند و برعکس.

از دیدگاه تحلیل تکنیکال، شکستن خط گردن الگوی سر و شانه ممکن است به عنوان یک نقطه عطف اصلی در بازگشت جهت قیمت تلقی شود. بسیاری از معامله گران از این نقطه به عنوان زمان ورود به معامله های خرید یا فروش استفاده می کنند.

البته باید توجه داشت که همیشه الگوهای بازگشتی یک صراحت و قطعیت مطلق ندارند و این تحلیل ها پیش بینی های ظاهری هستند که همیشه ممکن است تغییر کرده و الگوهای مختلف و متعدد دیگری در بازار مشاهده شوند. از این رو بسیاری از معامله گران از ترکیب تحلیل فنی با عوامل بنیادی و شرایط بازاری دیگر برای تصمیم گیری های معاملاتی استفاده می کنند.

انواع الگوی سر و شانه در تحلیل تکنیکال

الگوی سر و شانه یکی از معروف ترین الگوهای تحلیل تکنیکال است و می تواند به صورت مختلفی ظاهر شود. این الگو ممکن است در انواع گوناگونی ظاهر شود که هر کدام ویژگی ها و معنای متفاوتی دارند. در زیر به برخی از انواع الگوهای سر و شانه اشاره می کنم:

سر و شانه معکوس (Head and Shoulders Reversal): این نوع از الگوی سر و شانه به صورت سه قله و یک خط گردن که با شکستن آن قیمت به سمت پایین حرکت می کند، ظاهر می شود. این الگو نشانه ای از تغییر جهت حرکت قیمت از صعود به نزول است.

سر و شانه معکوس تغییر روند (Head and Shoulders Continuation): این نوع الگوی سر و شانه نیز به صورت سه قله ظاهر می شود، اما در میان دو شانه، خطوط به هم متصل شده و قیمت در جهت قبلی حرکت می کند. این الگو نشانگر ادامه روند حرکتی فعلی است.

سر و دو شانه متعامد (Head and Shoulders Vertical): در این الگو، هر سه نقطه (سر و دو شانه) به یک ارتفاع یکسان نمی رسند و قیمت به نحو متعامد حرکت می کند.

سر و شانه معکوس معکوس (Inverse Head and Shoulders): این الگو همانند الگوی سر و شانه معکوس است، اما برعکس است، به این معنی که نشانگر تغییر از نزول به صعود می باشد.

پیچ (Complex Head and Shoulders): این الگو شامل دو یا بیشتر از الگوی سر و شانه است و ممکن است با الگوهای اصلی ترکیب شود و اغلب پیچیده تر از الگوی ساده تر باشد.

همه این انواع الگوهای سر و شانه می تواند به شکلها و اشکال مختلفی ظاهر شود، اما هرکدام ویژگی ها و معنای خاص خود را دارند. معمولاً شکل ویژه این الگوها، همراه با حجم معاملات و دیگر نشانگرهای فنی مورد تأیید قرار گرفته و مورد استفاده قرار می گیرند.

الگوی سر و شانه معکوس

الگوی سر و شانه معکوس (Inverse Head and Shoulders) یک الگوی معروف در تحلیل تکنیکال است که معمولاً به عنوان یک الگوی معکوس بازگشتی تلقی میشود. این الگو زمانی که در نمودار قیمت ها ظاهر می شود، می تواند به عنوان یک نشانه مثبت برای تغییر جهت حرکت قیمت از نزول به صعود در نظر گرفته شود.

مهم ترین ویژگی های الگوی سر و شانه معکوس عبارتند از:

- شانه ها:دو قله کم ارتفاع اطراف سر که به عنوان نقاط پشتیبانی شناخته می شوند.

- سر:قله مهمتر الگو که بین دو شانه قرار می گیرد و از آن نام الگو گرفته شده است. این نقطه معمولاً نقطه ای است که با شکستن آن، حرکت صعودی قیمت تأیید می شود.

- خط گردن:یک خط افقی که از پایین ترین قیمت شانه ها گذر می کند و با شکستن آن، تأیید رسمی بازگشت قیمت به سمت فعال تلقی می شود.

الگوی سر و شانه معکوس ممکن است به عنوان یک نشانه مثبت برای معامله گران در بازارهای مالی تلقی شود. پس از شکستن خط گردن و تأیید الگو، ممکن است معامله گران ورود به معاملات خرید در نظر بگیرند، به امید بهره مندی از حرکت صعودی پیشرونده. اما همواره باید به خصوص ترکیب این الگو با سایر نشانگرها و شرایط بازاری مورد توجه قرار گیرد.

در نهایت، هرگونه تصمیم مربوط به معاملات باید بر اساس تحلیل دقیق، شناخت عمیق از بازار و مدیریت مخاطرات صورت گیرد.

نحوه ترسیم الگو سر و شانه در بازارهای معاملاتی

برای ترسیم الگوی سر و شانه در بازارهای معاملاتی، میتوانید به مراحل زیر توجه کنید:

شناسایی الگو: نخستین گام برای ترسیم الگوی سر و شانه، شناسایی الگو در نمودار قیمت هاست. بررسی این که آیا الگوی سه قله (سر و دو شانه) وجود دارد یا خیر، مهم است. این الگو ممکن است به صورت دستی توسط شما یا به کمک نرم افزارهای تحلیل تکنیکال شناسایی شود.

قراردادن خط گردن: بعد از شناسایی الگو، باید خط گردن الگو را بطور دقیق قرار داد. خط گردن معمولاً از کف جلوه دو شانه ها گذر می کند. این خط می تواند به صورت افقی یا نیمه قطری ترسیم شود.

تأیید الگو: برای تأیید الگو، شکستن خط گردن الگو اهمیت دارد. زمانی که قیمت خط گردن را بشکند، ممکن است این الگو تأیید شود و احتمالاً یک حرکت قیمتی معکوس در جهت مخالف به وقوع بپیوندد.

هدف گذاری و استفاده از سایر نشانگر ها: تنظیم هدف های معاملاتی ممکن است از اندازه عمود خط گردن یا استفاده از روش های فنی دیگر مانند متوسط متحرک یا فیبوناچی برای تعیین هدف معامله موثر باشد. همچنین استفاده از سایی نشانگرها مانند میانگین حجم معاملات و الگوهای سه شمعی نیز می تواند به تأیید و اعتبار الگوی شما کمک کند.

مدیریت ریسک: مثل هر الگو یا سیگنال دیگری، مهم است که مدیریت ریسک مناسب را نیز در نظر بگیرید. استفاده از میزان مناسب سرمایه و تعیین سطوح.

نحوه معامله با الگوی سر و شانه کف یا صعودی

معامله با الگوی سر و شانه کف یا صعودی ممکن است به عنوان یک فرصت معاملاتی مهم در بازارهای مالی در نظر گرفته شود. در ادامه به نحوه معامله با این الگوها اشاره می کنیم:

شناسایی الگو: ابتدا باید الگوی سر و شانه کف یا صعودی را در نمودار شناسایی کنید. این الگو مشخصاتی از قبیل دو حفره (شانه ها) با یک قعر (سر) را نشان می دهد، که به عنوان یک نشانه معکوسی از تغییر جهت حرکت قیمت می باشد.

تأیید الگو: برای تأیید الگو، ممکن است منتظر شکستن نقطه مقاومت یا خط گردن الگو بمانید. شکستن این نقطه می تواند به عنوان یک نشانه تأییدی برای وقوع حرکت معکوس صعودی تلقی شود.

ورود به معامله: پس از تأیید الگو، شما ممکن است ورود به معامله خرید در نظر گرفته یا به عبارت دیگر “در طول خرید” باشید. این به معنای خرید در زمانی است که قیمت بعد از شکستن خط گردن الگو به سمت بالا حرکت می کند.

مدیریت معامله: همواره مهم است که قبل از ورود به معامله، سطوح مشخص مدیریت ریسک و هدف معامله را تعیین کرده و رعایت کنید. این شامل تعیین میزان سرمایه معاملاتی، مقرارت توقف زیان (استاپ لاس) و هدف سود (لیمیت) می شود. همچنین، رصد مستمر و مداوم معاملاتی که در حال انجام است، نیز می تواند بسیار مفید باشد.

بررسی و تصمیم گیری: پس از ورود به معامله، باید به صورت مداوم وضعیت بازار را بررسی کرده و تصمیم های مناسبی در مورد ادامه یا خروج از معامله بر اساس تحلیل تکنیکال و شرایط بازاری بگیرید.

همواره باید به دقت و با استفاده از تحلیل های دقیق و ترکیب با دانش کامل در مورد بازارهای مالی، به تصمیم گیری معاملاتی بپردازید.

قرار دادن حد ضرر وسود در الگوی سر و شانه کف یا صعودی

قرار دادن حد ضرر و حد سود در الگوی سر و شانه، مانند دیگر الگوهای معاملاتی، بسیار حیاتی است. در این الگوها، موقعیت و کیفیت قرار دادن حد ضرر و سود می تواند تأثیر زیادی بر موفقیت معامله ها داشته باشد. در ادامه به توضیح نحوه قرار دادن حد ضرر و حد سود در الگوی سر و شانه می پردازیم:

حد ضرر (Stop Loss):

مکان مناسب برای قرار دادن حد ضرر: در الگوی سر و شانه کف یا صعودی، معمولاً حد ضرر باید در نقطهای قرار گیرد که اگر قیمت به آن برسد، نشانگر از نادرست بودن تحلیل شما خواهد بود و معامله خود را بسته و زیان را محدود میکند.

تحلیل فنی: ممکن است از نقاط قوتی چون سطوح مقاومت یا پشتیبانی، میانگین متحرک، یا نقاط تأیید الگو برای تعیین مکان مناسب حد ضرر استفاده کنید.

حد سود (Take Profit):

مکان مناسب برای قرار دادن حد سود: حد سود باید در نقطه ای قرار گیرد که اگر قیمت به آن برسد، معامله گر با درآمد خروجی مطلوبی از معامله خود مواجه خواهد شد.

استفاده از نشانگرهای فنی: می توانید از نشانگرهای فنی مانند سطوح اصلاحیه فیبوناچی، الگوهای شمعی یا میانگین متحرک برای تعیین مکان مناسب حد سود استفاده کنید.

برخی از معامله گران ممکن است از نسبت حد ضرر به حد سود خاصی مانند 1 به 2 یا 1 به 3 استفاده کنند، اما این نسبت بستگی به استراتژی معاملاتی و شرایط بازار دارد. همواره مهم است که قوانین مدیریت ریسک را رعایت کرده و به دقت موقعیت های حد ضرر و سود را تعیین کنید.

مزایا و معایب الگوی سر و شانه

مزایا و معایب الگوی سر و شانه در معاملات می تواند به شرح زیر باشد:

مزایا:

آسان برای تشخیص: الگوی سر و شانه به راحتی قابل تشخیص است و توسط بسیاری از معامله گران و تحلیلگران فنی به خوبی شناخته می شود.

نقطه ورود و خروج واضح: این الگو می تواند به معامله گران کمک کند تا نقاط ورود و خروج را واضح تر تشخیص دهند و همچنین مدیریت ریسک را ساده تر کند.

تأیید سریع الگو: ممکن است به سرعت بتوانید تأیید شکستن خط گردن الگو را تشخیص دهید و به سرعت به معامله وارد شوید.

معایب:

اشتباهات: گاهی اوقات ممکن است معامله گران اشتباهاً الگوهایی که واقعاً وجود ندارند را تشخیص دهند و به طور غلط به معامله بپردازند.

عدم دقت: ممکن است الگوی سر و شانه در بازارهای مختلف یا در چارچوب زمانی مختلف به دقت نسبی کمتری داشته باشد.

- اشباع:الگوی سر و شانه ممکن است به علت شناخته شدن گسترده اش در بازار، مورد اشباع قرار گیرد و از اعتبار خود از دست دهد.

به طور خلاصه، الگوی سر و شانه می تواند به معامله گران کمک کند تا نقاط ورود و خروج را بهبود بخشند، اما باید همواره با دقت از این الگو استفاده کرد و آن را با سایر نشانگرها و شرایط بازاری ترکیب کرد تا بهترین نتیجه را بدست آوریم.