الگوی سقف دو قلو

الگوی سقف دو قلو یک الگوی معاملاتی است که در تحلیل تکنیکال، به ویژه در بازارهای مالی مورد استفاده قرار می گیرد. این الگو در نمودار قیمتی معمولاً پس از یک روند صعودی قرار می گیرد و می تواند یک نشانه ای از تغییر جهت قیمت باشد. در این الگو، قیمت به یک سطح بالا می رسد، سپس به سقفی مشخص می رسد (قله اول)، سپس کاهش می یابد و پس از آن مجدداً به سقف قبلی می رسد (قله دوم) و در نهایت به شدت کاهش می یابد.

الگوی سقف دو قلو ممکن است یک نشانه ای از تحول در بازار باشد و معمولاً به عنوان یک نشانه منفی تلقی می شود. معامله گرانی که با این الگو سر و کار دارند، ممکن است بخواهند در زمانی که قیمت از قله دوم پایین تر حرکت می کند، موقعیت خود را مورد مطالعه قرار دهند تا تصمیم بگیرند که آیا به فروش بپردازند یا خیر.

همچنین، برای تأیید این الگو، معامله گران ممکن است از شاخص ها و الگوهای فنی دیگری مانند حجم معاملات، اشباع خرید، وجود سطوح پشتیبانی و مقاومت و … استفاده کنند. اغلب تأیید یک الگوی فنی با الگوها و شاخص های دیگر می تواند به پیش بینی قوت تغییر جهت بازار کمک کند.

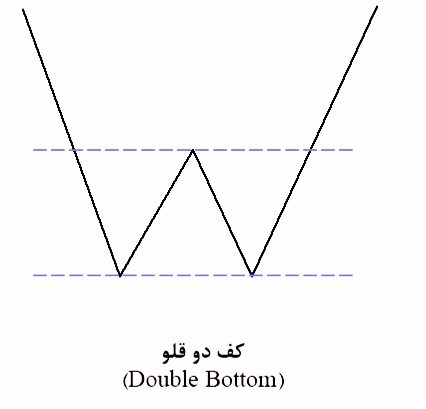

الگوی کف دو قلو

الگوی کف دو قلو (Double Bottom) در تحلیل فنی یکی از الگوهای مهم است که در نمودار قیمتی مشاهده می شود. این الگو معمولاً در زمانی که یک نوسان قیمتی از شکل “W” یا دو قلو به وجود می آید، تشکیل می شود. در الگوی کف دو قلو، ابتدا قیمت از یک سطح پایین به یک حداقل می رسد (کف اول)، سپس به بازه ای افزایش می یابد، نزدیک به همان سطح پایین، پس از آن بازه دیده و سپس دوباره به سطح پایین می آید (کف دوم) و در نهایت به نوسان مثبت بزرگتری منجر میشود.

این الگو ممکن است یک نشانه مثبت در بازار باشد و معمولاً به عنوان یک نشانه از تغییر جهت قیمت تلقی می شود. معامله گران ممکن است به دنبال وقفه های واردشده در زمانی که قیمت از کف دوم به بالاتر حرکت می کند، موقعیت خود را مورد مطالعه قرار دهند تا تصمیم بگیرند که آیا به خرید بپردازند یا خیر.

همانند بسیاری از الگوهای تحلیلی، تأیید الگوی کف دو قلو به کمک شاخص ها و الگوهای فنی اضافی مانند حجم معاملات، اشباع فروش، وجود سطوح پشتیبانی و مقاومت و … انجام می شود. اغلب تأیید یک الگوی فنی با الگوها و شاخص های دیگر می تواند به پیش بینی قوت تغییر جهت بازار کمک کند.

تعیین حد سود و ضرر در الگوی سقف دو قلو

در الگوی سقف دو قلو، تعیین حد سود و ضرر نیز بستگی به استراتژی معاملاتی، شرایط بازار، و سبک معامله گری دارد. اما به طور کلی معامله گران از روش های مختلفی برای تعیین حد سود و ضرر استفاده می کنند. در ادامه چند رویکرد معمول برای تعیین این حدود ذکر می شود:

حد ضرر (Stop Loss): معمولاً معامله گران در صورت ورود به معامله بر اساس الگوی سقف دو قلو، یک حد ضرر مشخص تعیین می کنند تا در صورتی که بازار به سمتی مخالف تغییر جهت دهد، از معامله خارج شوند. معمولاً حد ضرر در نزدیکی نقطه قله دوم (سقف دو قلو) یا به بالاتر از آن قرار می گیرد.

حد سود (Take Profit): ممکن است برای تعیین حد سود خود از الگوی سقف دو قلو، معامله گران از روش های مختلفی مانند نقطه پایین تری که قیمت ممکن است به آن برسد یا روش های مبتنی بر نسبت های ریسک و پاداش استفاده کنند.

در نهایت، تعیین حد سود و ضرر برای الگوی سقف دو قلو ممکن است بر اساس تجربه شخصی، تحلیل فنی، و شرایط بازار انجام شود. همچنین، معامله گران ممکن است به صورت مداوم موقعیت معاملاتی خود را مورد بررسی قرار داده و در پاسخ به تحولات بازار میزان حد سود و ضرر را به روزرسانی کنند.

تعیین حد سود و ضرر در الگوی کف دو قلو

در الگوی کف دو قلو، معمولاً معامله گران برای تعیین حد سود و ضرر از روش های مختلفی استفاده می کنند که می تواند بستگی به سبک معامله گری و شرایط بازار داشته باشد. در هر صورت، این تصمیم گیری بسته به تحلیل فنی و همچنین ریسک مدیریت معاملاتی معامله گر برمی گردد. اما در کل، می توانید از رویکردهای زیر برای تعیین حد سود و ضرر در الگوی کف دو قلو استفاده کنید:

حد ضرر (Stop Loss):در صورت ورود به معامله بر اساس الگوی کف دو قلو، ممکن است بخواهید حد ضرر خود را در صورتی که بازار به سمتی مخالف تغییر جهت دهد، مشخص کنید. معمولاً حد ضرر در نزدیکی نقطه کف دو قلو یا پایین تر از آن قرار می گیرد.

حد سود (Take Profit): همچنین ممکن است برای تعیین حد سود خود از الگوی کف دو قلو، از روش های مختلفی مانند نقطه بالاتری که قیمت ممکن است به آن برسد یا روش های مبتنی بر نسبت های ریسک و پاداش استفاده کنید.

با توجه به شرایط بازار و فرصت های مختلف، ممکن است معامله گران برای هر الگو و الگوی فنی دیگری الگوی متناظر برای اعمال حد سود و ضرر انتخاب کنند. این تصمیم گیری ها عموماً بسته به تحلیل تکنیکال و ریسک مدیریت معاملاتی مخصوص به هر شخص بوده و بهتر است با توجه به شرایط خاص به عمل آید.

استراتژی معامله با الگوی سقف و کف دوقلو

استراتژی معامله با الگوی سقف و کف دو قلو می تواند بر اساس تشخیص این الگوها و اجرای معاملات مبتنی بر آن ها باشد. البته این تماما به استراتژی شخصی شما و شرایط بازار بستگی دارد. در ادامه چند نکته کلیدی برای استراتژی معامله با الگوی سقف و کف دو قلو را بررسی می کنیم:

تأیید الگو: قبل از ورود به معامله، اهمیت و تأیید الگو از طریق سایر شاخص ها و نشانگرهای فنی (مانند میانگین های متحرک، اشباع خرید و فروش و …) بسیار مهم است. زیرا الگوهای تکی به تنهایی معتبر نیستند.

تعیین نقطه ورود و خروج: پس از تأیید الگو، می توانید نقاط ورود و خروج معاملات خود را تعیین کنید. برای الگوی سقف دو قلو، نقطه ورود ممکن است در نزدیکی سطح سقف دوم و نقطه خروج در زمانی که قیمت به سمت پایین حرکت کند، باشد. برای الگوی کف دو قلو نیز می توانید برعکس این عمل کنید.

مدیریت ریسک و سود: مهم است که مدیریت ریسک و سود در نظر گرفته شود. استفاده از سطوح حد سود و ضرر مناسب و متناسب با الگو و شرایط بازار ضروری است.

تائید الگوهای فنی دیگر: این الگوها باید همیشه با تحلیل دیگر متناسب باشند. مثلا می توانید از شاخص هایی مانند مجموعه ای از میانگین متحرک یا شاخص قدرت نسبی (RSI) استفاده کنید تا الگو را تأیید کنید.

استفاده از الگوی سقف و کف دو قلو به تنهایی برای معامله خطرناک است، بنابراین آن ها را همواره با سایر ابزارها و نشانگرهای تکنیکال مورد نظر تان مقایسه کنید و به دقت تحلیل کنید تا تصمیم معامله گری به عنوان یک معامله گر موفق واقعی باشد.

الگوی کف و سقف دوقلو چه محدودیت هایی دارد؟

الگوهای کف و سقف دو قلو، مانند هر الگوی الگوی تحلیل فنی دیگر، محدودیت ها و مواردی وجود دارد که باید در نظر گرفته شود. این محدودیت ها شامل موارد زیر می شود:

- تأیید الگو:الگوهای کف و سقف دو قلو به تنهایی نمی توانند به عنوان یک عامل تصمیم گیری معتبر در معاملات در نظر گرفته شوند. همواره نیاز به تأیید از سوی نشانگرها و الگوهای فنی دیگر مانند میانگین متحرک، ماندنی و تحلیل روانی قیمت دارند.

- شرایط بازار:ممکن است الگوهای کف و سقف دو قلو در شرایط بازار خاص قدرت پیش بینی منفی داشته باشند، به عنوان مثال در بازارهای بسیار نوسانی یا در زمانی که حجم معاملات پایین است.

- مدیریت ریسک:خطرات مرتبط با معاملات مبتنی بر الگوهای کف و سقف دو قلو باید در نظر گرفته شود. ممکن است الگوهای تشخیص داده شده همواره به صورت دقیق عمل نکنند و مدیریت ریسک صحیح امری اساسی است.

- تأثیر اخبار و رویدادها:اخبار و رویدادهای غیرمنتظره می توانند الگوها را تحت تأثیر قرار داده و باعث ناپایداری در پیش بینی ها شوند.

همانطور که مشاهده می شود، معامله بر اساس الگوهای کف و سقف دو قلو نیازمند تحلیل دقیق و یافتن تأییدی محکم از سوی نشانگرها و شرایط بازار است. همچنین مدیریت ریسک به یادگیری و تجربه معامله گر بسیار وابسته است.

استاپ لاس در الگوی سقف و کف دوقلو

استاپ لاس (Stop Loss) یکی از مهم ترین ابزارها برای مدیریت ریسک در معاملات می باشد. در صورت استفاده از الگوی سقف و کف دو قلو برای تصمیم گیری در معاملات، می توانید استاپ لاس را بر اساس خطر و مدیریت ریسک خود تعیین کنید. در ادامه چند راهنمای عملی برای استفاده از استاپ لاس در ارتباط با الگوی سقف و کف دو قلو ذکر می کنیم:

محدوده توقف معاملات (مثلاً درصد مقاومت): برخی معامله گران تصمیم می گیرند استاپ لاس را در یک فاصله کمی زیر یا بالاتر از سطح کف یا سقف الگوی دو قلو قرار دهند. مثلاً اگر قدرتمند بخواهید، ممکن است 5٪ زیر یا بالاتر از سقف یا کف الگو را به عنوان حداقل استاپ لاس در نظر بگیرید.

با توجه به متوسط متحرک: برخی معامله گران ممکن است استاپ لاس خود را بر اساس متوسط متحرک یا دیگر نشانگرهای فنی تعیین کنند. مثلاً استاپ لاس را به این صورت می توان تعیین کرد که اگر قیمت از متوسط متحرک 50 روزه عبور کرد، معامله بسته شود.

بر اساس اندازه معامله: استاپ لاس ممکن است بر اساس اندازه و اهمیت معامله ای که قصد دارید انجام دهید تعیین شود. مثلاً برای معاملات بزرگ تر می توانید استاپ لاس را در فاصله بیشتری از الگوی سقف و کف قرار دهید.

استفاده از استاپ لاس بر اساس الگوی سقف و کف دو قلو امری بسیار مهم است که به نحو احسن می تواند به مدیریت ریسک و موفقیت معاملاتی شما کمک کند. اما انتخاب مکان مناسب برای استاپ لاس همیشه نیازمند تحلیل دقیقی از الگو و شرایط بازار است.

روش محاسبه ی قیمت هدف (Target Price) در الگوهای سقف دوقلو در تحلیل تکنیکال

محاسبه ی قیمت هدف یکی از اهمیت های بالقوه در تحلیل تکنیکال برای معامله گران است. در الگوی سقف دو قلو، محاسبه ی قیمت هدف می تواند به عنوان نقطه ای جهت تعیین کشش قیمتی و یا نقطه خروج از معامله مورد استفاده قرار گیرد. در زیر چند روش برای محاسبه ی قیمت هدف در الگوی سقف دو قلو را بررسی می کنم:

استفاده از ارتفاع الگو: برخی معامله گران از ارتفاع الگو برای محاسبه ی قیمت هدف استفاده می کنند. به عنوان مثال، اگر ارتفاع بین سقف اول و کف الگو 100 واحد قیمتی باشد، ممکن است انتظار داشته باشند که قیمت به اندازه مشابهی بعد از شکل دوباره به سمت پایین حرکت کند، بنابراین ممکن است قیمت هدف را 100 واحد پایین تر از سقف دوم الگو در نظر بگیرند.

استفاده از نشانگرها و فیبوناچی: برخی معامله گران ممکن است از سطوح فیبوناچی برای محاسبه ی قیمت هدف استفاده کنند. این سطوح می توانند به عنوان نقاط محتملی برای پایان حرکت قیمت مورد استفاده قرار بگیرند.

میانگین متحرک: برخی معامله گران ممکن است از میانگین متحرک برای تعیین قیمت هدف استفاده کنند. به عنوان مثال، میانگین متحرک را به عنوان نقطه خروج از معامله در نظر گرفته و منتظر بوده تا قیمت از آن عبور کند.

سطوح مقاومت و پشتیبانی: نهایتا ممکن است از سطوح مقاومت و پشتیبانی در نزدیکی الگو برای تعیین قیمت هدف استفاده کنید.

همیشه باید به دقت تحلیل کنید و از ترکیبی از این روش ها و دیگر نشانگرها و شاخص های فنی برای محاسبه ی قیمت هدف استفاده کنید. هر الگو و شرایط بازار می تواند نیاز به رویکردهای مختلفی برای محاسبه ی قیمت هدف داشته باشد.

آیا ممکن است الگوی کف دوقلو یا سقف دوقلو نقض شوند؟

بله، الگوهای کف دو قلو یا سقف دو قلو ممکن است نقض شوند و در مواردی از عدم تأیید مواجه شوند. این نقض ها به دلایل مختلفی ممکن است رخ دهند، از جمله:

نوسانات قیمتی زیاد: در صورتی که بازار دارای نوسانات قیمتی بسیار بزرگ یا غیرمنتظره است، الگوهای کف دو قلو یا سقف دو قلو ممکن است نقض شوند و دیگر کارایی خود را از دست دهند.

حجم معاملات: نقض الگوها ممکن است به دلیل حجم معاملات پایین در بازار باشد. هرگونه تغییرات در حجم معاملات ممکن است باعث نقض الگو شود.

تغییر در شرایط بازار: تحولات در شرایط بازار، اخبار مهم، یا رویدادهای غیرمنتظره می تواند باعث نقض الگوهای فنی شود.

قدرتمندی سطوح مقاومت یا پشتیبانی: در برخی موارد، قیمت ممکن است قدرتمند به یک سطح مقاومت یا پشتیبانی برخورد کند و این می تواند باعث نقض الگو شود.

نقص در الگو: الگوهای کف دو قلو یا سقف دو قلو ممکن است به دلایل فنی یا آماری به طور دقیق مطابقت نداشته باشند.

بنابراین، همیشه مهم است که برای تصمیم گیری های مربوط به معاملات، الگوهای فنی را با سایر نشانگرهای فنی و شرایط بازاری موجود مقایسه کنید و احتمال نقض الگو را در نظر بگیرید.

اگر به دنبال ورود به دنیای گسترده و پیچیده بازارهای مالی هستید، اولین قدم یادگیری اصولی و حرفهای است. در این مسیر، داشتن دانش کافی و مهارتهای لازم، تفاوت بین موفقیت و شکست را رقم میزند. ما در سایت آکادمی نیما ایمانی با ارائه بهترین و جامعترین دوره جامع معاملهگری، شما را از صفر تا صد با تمام مفاهیم و مهارتهای لازم برای تبدیل شدن به یک معاملهگر حرفهای آشنا میکنیم. این دوره به شما کمک میکند تا با درک عمیق از بازار، روانشناسی معاملهگری، مدیریت ریسک و تکنیکهای پیشرفته، بتوانید تصمیمات درست و سودآور بگیرید.

یکی از مهمترین بخشهای آموزشی سایت، آموزش تحلیل تکنیکال است. تحلیل تکنیکال ابزاری قدرتمند برای بررسی تغییرات قیمت در بازار است که با استفاده از نمودارها و الگوهای قیمتی به شما امکان میدهد رفتار آینده بازار را پیشبینی کنید. این مهارت برای معامله در بازارهای مختلف از جمله فارکس، ارز دیجیتال و بورس ضروری است و در دورههای ما به صورت کاملاً کاربردی آموزش داده میشود. با تسلط بر تحلیل تکنیکال، قادر خواهید بود نقاط ورود و خروج به معاملات را به بهترین شکل تعیین کنید و از فرصتهای بازار بیشترین بهره را ببرید.

بازار طلا یکی از بازارهای پرطرفدار و مهم در زمینه سرمایهگذاری و معامله است. برای کسانی که به دنبال کسب سود از نوسانات قیمتی این فلز گرانبها هستند، ما دوره جامع نوسانگیری طلا را ارائه دادهایم. این دوره تخصصی، استراتژیهای نوسانگیری را به شما میآموزد که چگونه در بازههای زمانی کوتاهمدت و میانمدت از تغییرات قیمت طلا استفاده کنید. با یادگیری این روشها، میتوانید معاملات خود را بهینه کنید و سودآوری خود را افزایش دهید.

در کنار آموزشها، بسیاری از معاملهگران برای تسهیل تصمیمگیریهای خود به سیگنال ارز دیجیتال و سینگال فارکس نیاز دارند. این سیگنالها که توسط تیمی از تحلیلگران حرفهای و باتجربه ارائه میشود، نقاط دقیق ورود و خروج را به شما نشان میدهد و میتواند به عنوان یک راهنمای مطمئن در معاملات شما عمل کند. استفاده هوشمندانه از سیگنالها میتواند به کاهش ریسک و افزایش بازدهی کمک شایانی کند.

با گسترش روزافزون بازارهای ارز دیجیتال، آموزش ارز دیجیتال از اهمیت ویژهای برخوردار است. ما با ارائه دورههای جامع، شما را با مفاهیم پایهای مانند بلاکچین، کیفپول دیجیتال، نحوه خرید و فروش ارزها و همچنین تحلیل بازار آشنا میکنیم. همچنین آموزشهای تخصصی در زمینه آموزش ترید به شما کمک میکند تا استراتژیهای معاملاتی متنوعی را فرا بگیرید و به صورت عملی در بازار فعالیت کنید.

برای شروع معامله در بازار ارزهای دیجیتال، داشتن حساب کاربری در صرافیهای معتبر ضروری است. به همین منظور، آموزشهای کامل و تصویری ثبتنام در صرافی ال بانک و ثبتنام در صرافی بیت یونیکس را در سایت خود قرار دادهایم. با استفاده از این آموزشها، میتوانید بدون نگرانی و به راحتی مراحل افتتاح حساب را طی کرده و به دنیای معاملات وارد شوید.

همچنین، آموزشهای مرتبط با آموزش فارکس و آموزش بورس در سایت ما به صورت کامل و مرحله به مرحله ارائه شدهاند. این آموزشها شامل مفاهیمی همچون شناخت بازارها، استراتژیهای معاملاتی، مدیریت سرمایه و روانشناسی بازار است که برای همه معاملهگران، از مبتدی تا حرفهای، بسیار کاربردی و ارزشمند است.

ما در گروه آموزشی نیما ایمانی تلاش میکنیم تا با ارائه محتوای کاربردی، جامع و بهروز، به شما کمک کنیم تا دانش و مهارتهای لازم را برای موفقیت در بازارهای مالی کسب کنید.

معایب الگوی کف و سقف دوقلو چیه ؟ ممنون میشم اگه بگین