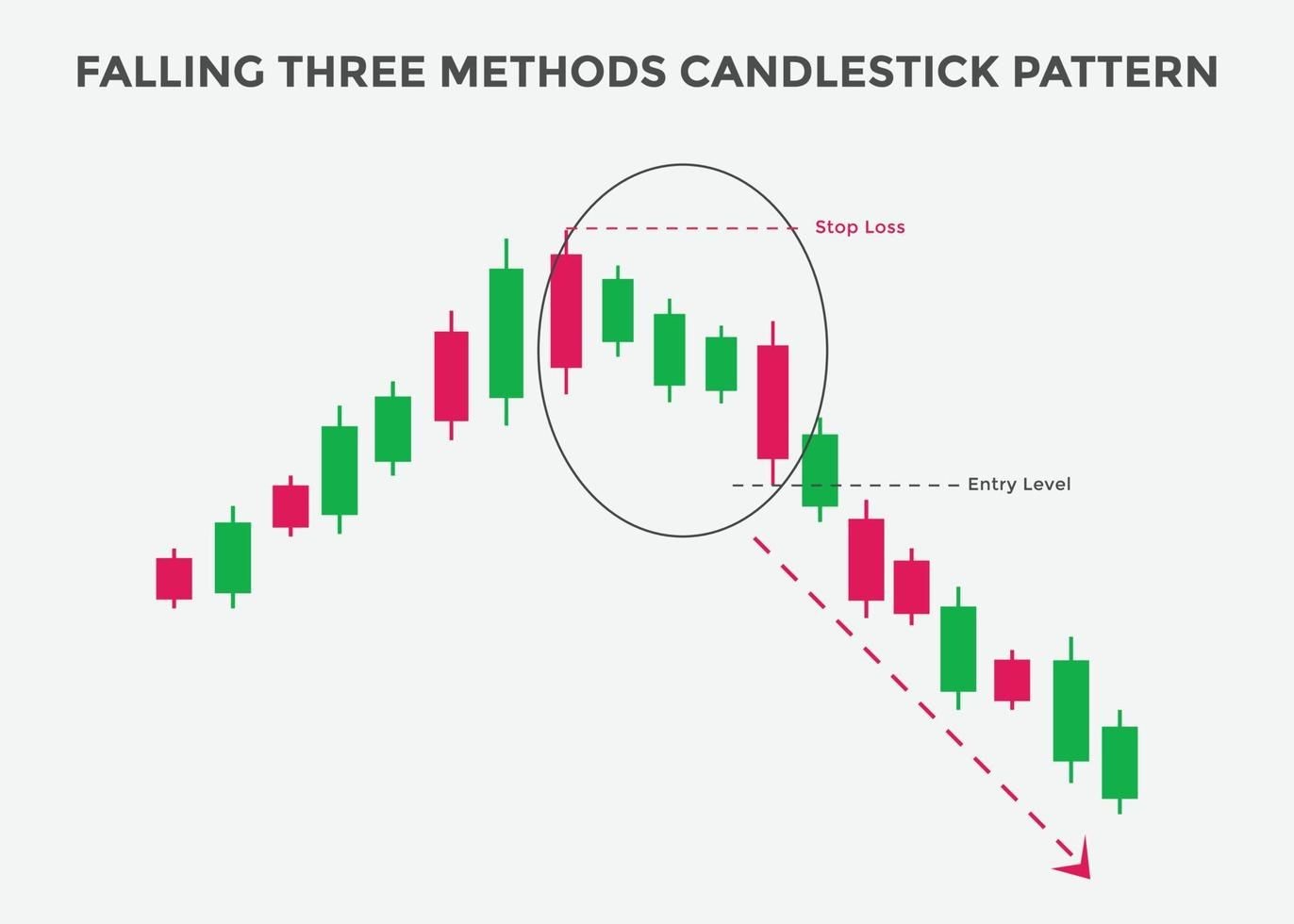

آشنایی با الگوی کندلی falling 3 methods

الگوی Falling Three Methods یک الگوی کندلی در تحلیل تکنیکال است که معمولاً در یک روند نزولی شکل میگیرد. این الگو متشکل از پنج کندل است و نشاندهنده ادامه نزول در بازار میباشد. در زیر توضیحاتی درباره الگوی Falling Three Methods آورده شده است:

تشکیل الگو:

کندل اول (Bearish): یک کندل قرمز (نزولی) با بدنه بزرگ شکل میگیرد که نشاندهنده نیروی فروشندگان است.

کندل دوم (Bullish): یک کندل سبز (صعودی) با بدنه کوچک در داخل بدنه کندل اول قرار میگیرد. این کندل نشاندهنده مبارزه بین خریداران و فروشندگان است.

کندل سوم (Bearish): یک کندل قرمز (نزولی) با بدنه بزرگ که به میزان قابل توجهی در داخل بدنه کندل اول قرار دارد. این کندل نشاندهنده ادامه نیروی فروشندگان است.

کندل چهارم (Bullish): یک کندل سبز (صعودی) با بدنه کوچک که در داخل بدنه کندل سوم قرار میگیرد. این کندل نیز نشاندهنده مبارزه بین خریداران و فروشندگان است.

کندل پنجم (Bearish): یک کندل قرمز (نزولی) با بدنه بزرگ که بیشتر یا کلیه بدنه کندل چهارم را پوشش میدهد. این کندل تأیید کننده نیروی فروشندگان و ادامه نزولی است.

نکات مهم:

الگوی Falling Three Methods نشاندهنده ادامه نزولی است و ممکن است در روندهای نزولی قوی اتفاق بیافتد.

حجم معاملات نیز میتواند نقش مهمی در تأیید قوت الگو داشته باشد. اگر حجم معاملات در کندلهای قرمز (نزولی) افزایش یابد، این میتواند تأییدی برای قوت نزول فراهم کند.

همواره مهم است که تصمیمگیریهای معاملاتی با در نظر گرفتن سایر عوامل بازار و مدیریت ریسک صورت گیرد.

آموزش معامله با الگوی کندلی falling 3 methods

الگوی کندلی “Falling Three Methods” یک الگوی تحلیل تکنیکال است که در روند نزولی بازار شکل میگیرد و نشاندهنده ادامه نزول ممکن است. در این الگو، یک الگوی نزولی تشکیل شده از پنج کندل قرار گرفته و نشاندهنده تلاشهای خریداران در مقابل نیروی فروشندگان است. در زیر توضیحاتی در مورد معامله با الگوی کندلی Falling Three Methods آورده شده است:

مراحل معامله با الگوی Falling Three Methods:

تشخیص الگو:

شناسایی الگوی Falling Three Methods شامل یک کندل بزرگ قرمز (نزولی)، یک کندل کوچک سبز (صعودی) در داخل بدنه کندل اول، یک کندل بزرگ قرمز (نزولی) در داخل بدنه کندل اول، یک کندل کوچک سبز (صعودی) در داخل بدنه کندل سوم و یک کندل بزرگ قرمز (نزولی) که بیشتر یا کلیه بدنه کندل چهارم را پوشش میدهد.

تأیید با حجم معاملات:

بررسی حجم معاملات در هنگام تشکیل الگو. اگر حجم معاملات در کندلهای نزولی بالا برود، این میتواند نشاندهنده تأیید الگو باشد.

تأیید با سایر اندیکاتورها:

بررسی اندیکاتورهای تکنیکال مانند RSI، MACD، یا استوکاستیک برای تأیید قوت الگو و جلوگیری از ورود به معامله در مواقع ممکن استحکام کمتر الگو.

ورود به معامله:

ورود به معامله پس از تأیید الگو و در پایان کندل آخرین (کندل پنجم) با قرار دادن سفارش فروش (Short).

مدیریت معامله:

قرار دادن سفارش توقف زیان (Stop Loss) و سفارش هدف (Take Profit) به منظور مدیریت ریسک و سود.

نکات مهم:

- مهم است که از تأییدیههای دیگر مانند حجم معاملات و اندیکاتورها برای افزایش اعتماد به الگو استفاده شود.

- همواره مدیریت ریسک با استفاده از توقف زیان و هدف معامله از اهمیت بالایی برخوردار است.

- مطالعه دقیق ترند کلی بازار و در نظر گرفتن موارد مختلف در تحلیل تکنیکال اهمیت دارد.

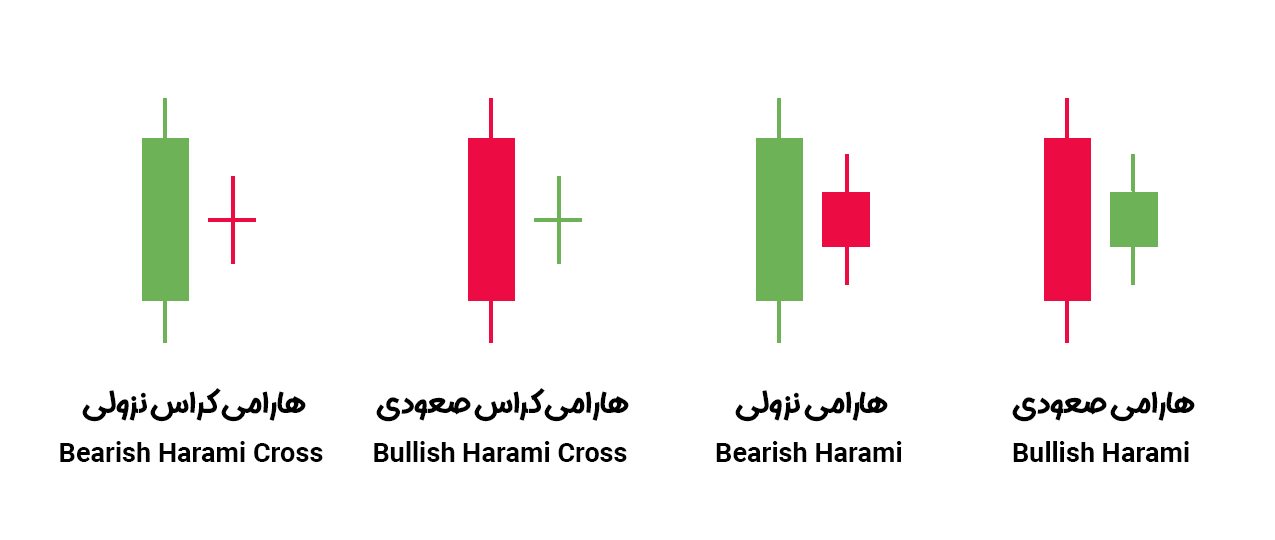

الگوی هارامی harami

الگوی کندلی “Harami” یک الگوی تحلیل تکنیکال است که در آغاز یا پایان یک روند نزولی یا صعودی شکل میگیرد. این الگو نشاندهنده تغییرات در نیروی خریداران و فروشندگان است.Harami به معنای “حرمت” یا “باردار” در زبان ژاپنی است و به عنوان یک نشانگر مهم در تحلیل کندلی مورد استفاده قرار میگیرد.

مراحل الگوی کندل هارامی:

کندل اول (اصلی): یک کندل بزرگ با بدنه قرمز (برای الگوی هارامی نزولی) یا سبز (برای الگوی هارامی صعودی) که نشاندهنده قوت روند فعلی است.

کندل دوم (کوچک): یک کندل با بدنه کوچک که کاملاً در داخل بدنه کندل اول قرار گرفته است. این کندل نشاندهنده عدم قطعیت و مبارزه بین خریداران و فروشندگان است.

نوع های الگوی هارامی:

الگوهای هارامی به دو دسته اصلی تقسیم میشوند: هارامی نزولی (Bearish Harami) و هارامی صعودی (Bullish Harami). هر کدام از این دستهها دارای انواع اصلی هستند:

- هارامی نزولی (Bearish Harami):

Classical Bearish Harami: در این نوع، کندل دوم (کوچک) کاملاً در داخل بدنه کندل اول قرار دارد. این الگو نشاندهنده احتمال کاهش قیمتها و ضعف نیروهای نزولی است.

Bearish Harami Cross: در این نوع، کندل دوم (کوچک) دارای بدنه بسیار کوچک است و به شکل صلیب به نظر میآید. این نشاندهنده عدم قطعیت و تردید در بازار است.

- هارامی صعودی (Bullish Harami):

Classical Bullish Harami: در این نوع، کندل دوم (کوچک) کاملاً در داخل بدنه کندل اول قرار دارد. این الگو نشاندهنده احتمال صعود قیمتها و ضعف نیروهای صعودی است.

Bullish Harami Cross: در این نوع، کندل دوم (کوچک) دارای بدنه بسیار کوچک است و به شکل صلیب به نظر میآید. این نشاندهنده عدم قطعیت و تردید در بازار است.

هر یک از این الگوها به نحوی نشاندهنده مبارزه بین خریداران و فروشندگان هستند و ممکن است نشانگر تغییر جهت در بازار باشند. همیشه تأییدیه با سایر نشانگرها و تحلیلهای فنی معتبر میشود.

نکات مهم:

- الگوی هارامی نشاندهنده تغییرات در اختلاف نیروهای بازار است و باید با سایر نشانگرها و تحلیلهای فنی مورد ارزیابی قرار گیرد.

- تأیید الگو با حجم معاملات میتواند اهمیت بیشتری داشته باشد. افزایش حجم معاملات در زمان تشکیل الگو ممکن است نشاندهنده تأیید قوت الگو باشد.

- مدیریت ریسک با استفاده از توقف زیان و هدف معامله در هر معامله حائز اهمیت است.

آموزش ترید بر اساس هارامی

ترید بر اساس الگوی هارامی نیازمند درک دقیق این الگو و همچنین استفاده از سایر ابزارها و نشانگرها در تحلیل بازار است. در زیر چند مرحله برای ترید بر اساس الگوی هارامی آمده است:

شناخت الگو:

یادگیری شکل و نحوه شکلگیری هارامی نزولی و هارامی صعودی.

اطمینان از اعتبار الگو و درک معانی آن در زمینه تحلیل تکنیکال.

تأیید الگو:

بررسی حجم معاملات در زمان شکلگیری الگو. افزایش حجم ممکن است نشاندهنده تأیید الگو باشد.

استفاده از نشانگرها و الگوهای دیگر (مثل انواع نمودارها، میانگینهای متحرک، وضعیت رابطه با مقادیر تکنیکال، و …).

تعیین نقاط ورود و خروج:

ورود به معامله در هارامی نزولی (Bearish Harami):

ورود: معمولاً ورود به معامله میتواند در نقطه کمینه قیمت بدنه کندل دوم (کندل کوچک) باشد.

توقف زیان: میتوانید توقف زیان خود را در بالاترین قیمت بدنه کندل دوم یا بالاترین قیمت ایستگاه قبلی قرار دهید.

هدف سود: میتوانید هدف سود را در محدوده بین قیمت باز شدن کندل دوم و قیمت بسته شدن کندل اول تعیین کنید.

ورود به معامله در هارامی صعودی (Bullish Harami):

ورود: معمولاً ورود به معامله میتواند در نقطه بیشینه قیمت بدنه کندل دوم (کندل کوچک) باشد.

توقف زیان: میتوانید توقف زیان خود را در پایینترین قیمت بدنه کندل دوم یا پایینترین قیمت ایستگاه قبلی قرار دهید.

هدف سود: میتوانید هدف سود را در محدوده بین قیمت باز شدن کندل دوم و قیمت بسته شدن کندل اول تعیین کنید.

مدیریت ریسک:

تعیین میزان سرمایهگذاری در هر معامله به نحوی که ریسک به حداقل رسد.

استفاده از سفارشات ویژه مانند سفارشهای توقف زیان و سفارشهای هدف سود.

پیشبینی معاملات آینده:

مطالعه و آموزش مداوم بهمنظور بهبود تجربه و تحلیل معاملات آینده.

توجه به اینکه شرایط بازار کلیدی است؛ هر معامله باید با دقت و با بررسی دقیق شرایط بازار انجام شود.

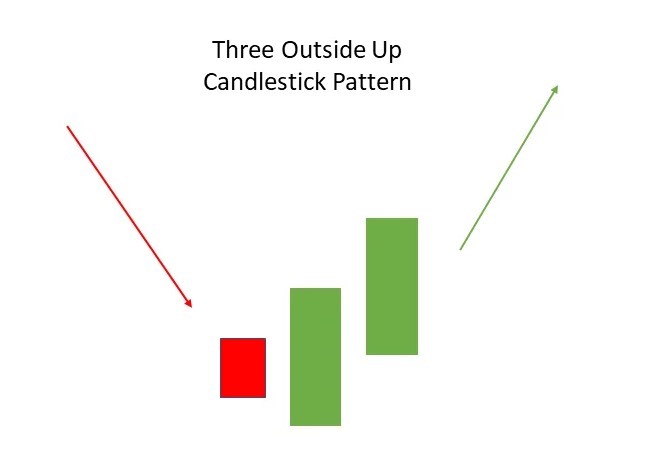

الگوی three outside up

الگوی “Three Outside Up” یک الگوی نمودار کندلی (candlestick pattern) است که به عنوان یک الگوی ادامهی صعودی در بازار شناخته میشود. این الگو معمولاً در نمودارهای کندلی تشکیل میشود و نشاندهنده ادامه روند صعودی بازار است.

مراحل تشکیل الگوی “Three Outside Up” به شرح زیر است:

کندل اول (Bearish):

یک کندل نزولی (قرمز) که نمایانگر ادامه روند نزولی است.

این کندل معمولاً نمایانگر فشار فروش و کنترل بازار توسط خریداران نیست.

کندل دوم (Bullish):

یک کندل صعودی (سبز) که بدنه آن به نسبت بزرگتر از بدنه کندل اول است.

این کندل نشاندهنده تلاش خریداران برای کنترل بازار و شکلگیری تغییر جهت است.

کندل سوم (Bullish):

یک کندل صعودی (سبز) که بدنه آن به صورت کامل خارج از محدوده بدنه کندل اول قرار دارد.

این کندل نشاندهنده ادامه قوی و قاطع روند صعودی است و خریداران به کنترل بازار رسیدهاند.

الگوی “Three Outside Up” نماد افتتاح یک دوره قوی و روندهای صعودی تقویت شده است. تأیید این الگو با حجم معاملات بالا و استفاده از سایر ابزارها و نشانگرها میتواند موثر باشد. همچنین، همواره مدیریت ریسک در هر معامله بسیار حائز اهمیت است.

آموزش معامله با الگوی three outside up

آموزش معامله با الگوی “Three Outside Up” در بازارهای مالی به تشخیص و بهرهگیری از این الگو برای تصمیمگیری در معاملات مربوط میشود. در زیر، یک راهنمای کلی برای معامله با این الگو آورده شده است:

- شناسایی الگو:

- شناسایی الگوی “Three Outside Up” در نمودار کندلی. این الگو با یک کندل نزولی (Bearish) اولیه، یک کندل صعودی بزرگ (Bullish) دوم و یک کندل صعودی با بدنه بزرگتر که به صورت کامل خارج از محدوده بدنه کندل اول قرار دارد، تشکیل میشود.

- تأیید با حجم معاملات:

- بررسی حجم معاملات در زمان تشکیل الگو. افزایش حجم معاملات میتواند تأیید کننده قدرت این الگو باشد.

- ورود به معامله:

- ورود به معامله پس از تأیید الگو با کندل سوم، یعنی پس از تشکیل کندل با بدنه بزرگ و خارج شدن به صورت کامل از محدوده بدنه کندل اول.

- ممکن است معامله یا پوزیشن خرید (Long Position) باز شود.

- توقف زیان (Stop-Loss):

- تعیین سطح توقف زیان بر اساس نقاط مهم نمودار، مثلاً پایینترین قیمت بدنه کندل اول یا ایستگاه قبلی.

- هدف سود (Take Profit):

- تعیین سطح هدف سود بر اساس نقاط مهم نمودار، مثل بالاترین قیمت بدنه کندل دوم یا نقاط مقاومت.

- مدیریت ریسک:

- تعیین میزان سرمایهگذاری مناسب در هر معامله.

- استفاده از سفارشات توقف زیان (Stop-Loss) و هدف سود (Take Profit) برای مدیریت ریسک به بهترین شکل.

- تأیید با دیگر ابزارها:

- استفاده از نشانگرها و ابزارهای تحلیل فنی دیگر برای تأیید و تقویت تصمیمگیری.

پیشنهاد میشود که همواره قبل از اقدام به معامله، بازار را به دقت بررسی کنید و از تحلیلهای مختلف برای تصمیمگیری استفاده کنید. همچنین، به مدیریت ریسک به دقت توجه کنید تا معاملات شما در چارچوب استراتژی مشخصی قرار گیرند.

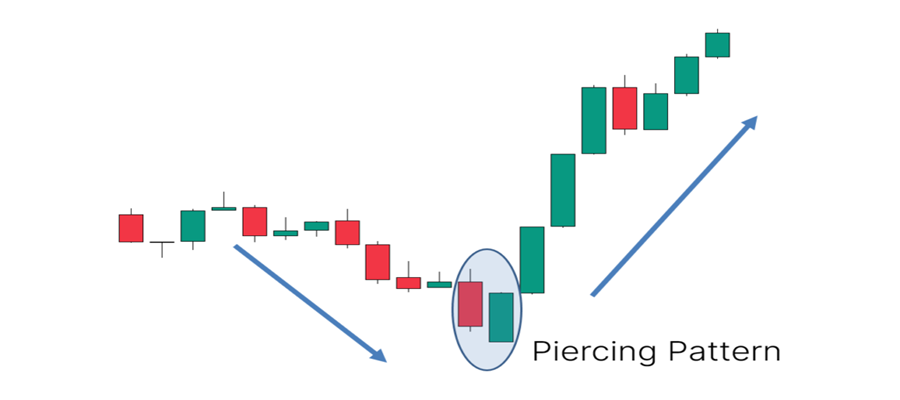

الگوی کندلی piercing

الگوی کندلی “Piercing” یک الگوی نمودار کندلی است که نشاندهنده تغییر جهت احتمالی در بازار میباشد. این الگو زمانی ایجاد میشود که یک کندل نزولی (bearish) توسط یک کندل صعودی (bullish) با بدنه بزرگتر جبران میشود.

مراحل تشکیل الگوی کندلی “Piercing” به شرح زیر است:

کندل اول (Bearish):

یک کندل نزولی (قرمز) که نمایانگر ادامه روند نزولی است.

کندل دوم (Bullish):

یک کندل صعودی (سبز) که با قیمتی کمتر از قیمت بسته شدن کندل اول باز میشود.

بدنه این کندل باید به قدری بزرگ باشد که به نسبت معقولی از بدنه کندل اول پوشش دهد.

تأیید الگو:

تأیید الگو با افزایش حجم معاملات میتواند نشاندهنده قدرت و اعتبار بیشتر باشد.

الگوی “Piercing” نشاندهنده تلاش خریداران برای تغییر جهت بازار از نزولی به صعودی است. این الگو ممکن است تأثیر معکوسکننده (reversal) داشته باشد و معاملهگران ممکن است از آن به عنوان یک نشانه برای ورود به موقع در بازار استفاده کنند.

با این حال، همیشه باید به همراه دیگر علائم و نشانگرها استفاده شود و مدیریت ریسک معقولانه نیز در هر معامله مدنظر قرار گیرد. همچنین، تأیید با حجم معاملات و تحلیلهای دیگر نیز میتواند به بهبود دقت تصمیمگیری کمک کند.

نحوه معامله با الگوی کندلی piercing

معامله با الگوی کندلی “Piercing” نیاز به دقت و تجزیه و تحلیل بازار دارد. در زیر، نحوه معامله با این الگو را توضیح میدهم:

شناسایی الگو:

ابتدا باید الگوی “Piercing” را در نمودار کندلی شناسایی کنید. این الگو شامل یک کندل نزولی (Bearish) اولیه و یک کندل صعودی (Bullish) با بدنه بزرگتر است.

تأیید با حجم معاملات:

تأیید الگو با افزایش حجم معاملات در کندل صعودی میتواند نشاندهنده قدرت بیشتر الگو باشد. بررسی حجم معاملات مهم است.

ورود به معامله:

ورود به معامله ممکن است پس از تأیید الگو با یک موقعیت خرید (Long Position) انجام شود.

معاملهگر میتواند ورود را در زمان شروع کندل صعودی (Bullish) جبرانی انجام دهد.

توقف زیان (Stop-Loss):

تعیین سطح توقف زیان بر اساس نقاط مهم نمودار، مثلاً پایینترین قیمت بدنه کندل نزولی (Bearish) یا ایستگاه قبلی.

هدف سود (Take Profit):

تعیین سطح هدف سود بر اساس نقاط مهم نمودار، مثل بالاترین قیمت بدنه کندل صعودی (Bullish) یا نقاط مقاومت.

مدیریت ریسک:

تعیین میزان سرمایهگذاری مناسب در هر معامله.

استفاده از سفارشات توقف زیان (Stop-Loss) و هدف سود (Take Profit) برای مدیریت ریسک به بهترین شکل.

تأیید با دیگر ابزارها:

استفاده از نشانگرها و ابزارهای تحلیل فنی دیگر برای تأیید و تقویت تصمیمگیری.

مهم است که معاملهگران همواره با دقت به این الگوها نگاه کرده و به تأیید آنها با ابزارهای دیگر اطمینان حاصل کنند. همچنین، مدیریت ریسک و استفاده از سفارشات متناسب با شرایط بازار از اهمیت بالایی برخوردار است.